6月から始まる定額減税

~給付金との3つの違い~

6月から定額減税が実施される。物価高による国民負担の緩和やデフレ脱却の一時的な措置として、国民の可処分所得を直接的に下支えすることを目的とした減税である。今回の定額減税によって、一人当たり、所得税3万円と住民税1万円の計4万円が減税されることになる1。可処分所得を増加させる手段としては、直接給付という手段も取りうるが、両者を比較すると、3つの理由から定額減税は直接給付に劣後すると言わざるを得ない。

第一に、迅速さが挙げられる。定額減税が閣議決定されたのは2023年11月2日であり、所得減税が実施されるまでに約半年のラグがある。対して、コロナ禍における特別定額給付金は2020年4月20日に閣議決定され、自治体による差はあるものの、翌月には支給がなされていた。物価高は2023年1月をピークに沈静化してきており(図表1)、国民負担の緩和が目的であるならば、早期に対応する必要があったはずだ。

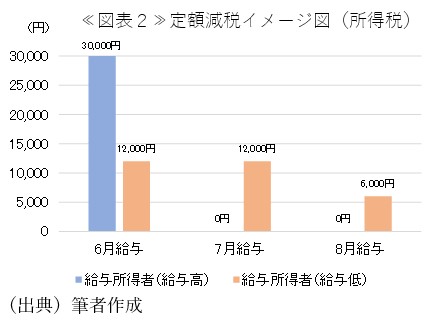

第二に、効果の発現時期の分散が挙げられる。定額減税において、所得税については6月分の源泉徴収税額から控除され、控除しきれなかった分が7月以降に控除されることになる2。制度上、比較的所得が高く、所得税の源泉徴収税額の大きい層は早期に減税の恩恵を受けることが可能である。しかし、比較的所得が低く、所得税の源泉徴収税額の小さい層は所得減税の恩恵を一度に受けることができない(図表2)。物価高の影響を受けやすく、早期に支援が必要であるはずの層が、所得の高い層よりも恩恵を受けるタイミングが遅れることになってしまう。加えて、減税時期が分散され、月当たりの減税額が小さくなることで、可処分所得が増加したことの実感を得にくくなる。コロナ禍で支給された特別定額給付金の消費増加効果は、支給額の22%程度であり、多くが貯蓄に回ったとの分析3が内閣府によってなされたが、今回の定額減税に関しては可処分所得増加の実感が湧きにくいことから、消費増加効果が更に低下する可能性も考えられる。

第三に、実務的な負担が挙げられる。手取り増加の実感してもらうための国民への発信強化として、減税額の給与明細への明記が義務付けられた。減税対象者の抽出や金額の算出、給与明細の出力など、企業の経理担当者や税理士の負担は大きく増加し、実務上の国民負担は増えることが見込まれる。こうした実務上の負担は給付金の支給と比較して大きくなり、不要な業務負担増を通じて経済活動を圧迫することになりかねない。

景気低迷を背景とした可処分所得の下支えが必要になる局面は、今後も生じる可能性がある。その場合には、迅速さ、効果の発現時期、実務負担の観点から、給付金が選択されるべきだろう。ただし、給付金の支給も万能ではない。特別定額給付金の支給時に問題になった、生活困窮者を特定することの難しさ、地方自治体における実務負担の煩雑さといった課題が、根本的には未だ解決されていない。的を絞った実務負荷の少ない給付金の支給を実現するため、マイナンバーを活用するなどの支給体制構築が望まれる。

- 年間納税額が4万円に満たない低所得者については直接給付が行われ、年収2000万円を超える高所得者については対象外となっている。

- 住民税については、6月分の納税額が0となり、減税反映分が7月以降に分割される。

- https://www5.cao.go.jp/keizai3/2023/08seisakukadai22-3.pdf